本文来自方正证券研究所于2021年04月28日发布的报告《佩蒂股份:国内外市场双轮驱动,公司未来增长动力十足》,欲了解具体内容,请阅读报告原文。 程一胜 执业证书编号:S1220516090002,联系人:王明琦

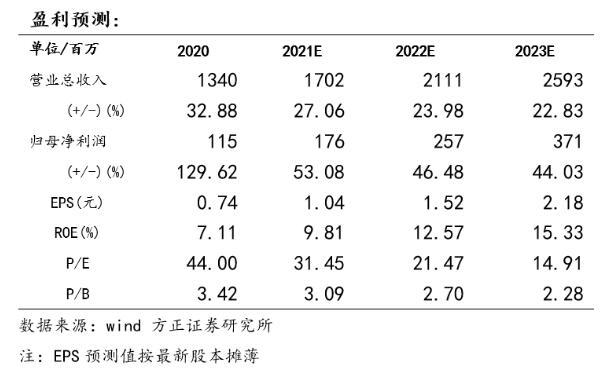

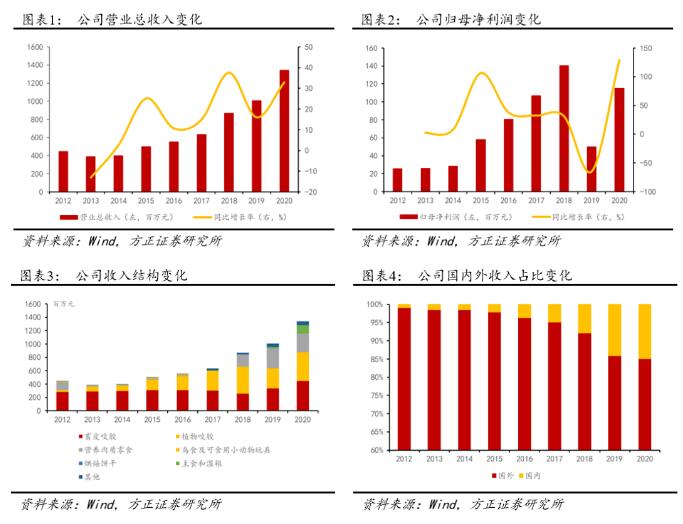

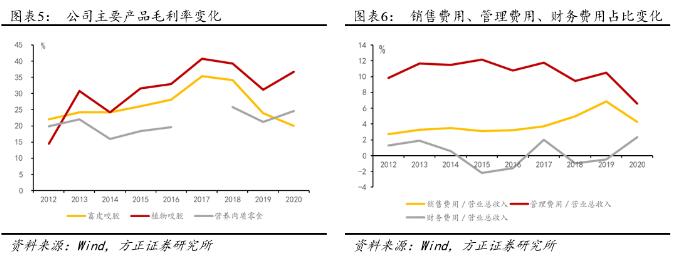

事件描述 ①公司披露2020年度报告,报告期内实现营业收入13.40亿元,同比增长32.88%;实现归属于上市公司股东的净利润1.15亿元,同比增长129.62%;基本每股收益0.74元,同比增加117.65%;拟向全体股东每10股派发现金红利1.00元(含税),以资本公积金向全体股东每10股转增5股。 正文如下 1、收入规模持续扩大,利润水平大幅增长。 ①公司2020年实现营收13.40亿元(同比+32.88%),归母净利润1.15亿元(同比+129.62%);2021年Q1实现营收3.21亿元(同比+33.02%),归母净利润2337.70万元(同比+98.61%)。业绩大幅增长主要来自收入端的稳定增长,海外产能尤其是越南基地产能持续释放;产品结构得到改善,高毛利产品如植物咬胶占比进一步提高;成本管控得力,原材料尤其是鸡肉采购价格同比有较明显下降。值得指出的是,20年下半年人民币升值,全年汇兑损益对公司利润端造成约2000万损失。 ③分业务板块看,2020年畜皮咬胶营收4.46亿元(同比+32.75%),毛利率为20.02%(较19年下降3.86pcts,主要系普通类型畜皮咬胶出货量增加及生皮原材料成本上涨);植物咬胶营收4.28亿元(同比+43.84%),毛利率为36.75%(较19年增加5.51pcts);营养肉质零食营收2.83亿元(同比-5.98%),毛利率为24.58%(较19年增加3.40pcts)。整体看,公司2020年销售毛利率为25.51%(较19年增加0.54pcts),销售净利率为8.70%(较19年增加3.49pcts);2021Q1销售毛利率为21.93%(较20Q1增加1.69pcts),销售净利率为7.43%(较20Q1增加2.16pcts)。 2、“双轮驱动”战略凸显成效,产能持续释放,海内外市场均有望稳健发展。2020年,公司顺利实施了新西兰“年产4万吨高品质宠物干粮新建项目”、柬埔寨“年产9200吨宠物休闲食品新建项目”、江苏康贝“年产2500吨植物咬胶、500吨营养肉质零食生产线项目”和越南好嚼“年产2000吨宠物食品扩建项目”等重点建设项目。柬埔寨的项目预计可在今年Q2投产销售,新西兰的项目预计在今年Q3投产销售,有望进一步支持公司海内外业务的增长;同时公司今明年预计在温州新增湿粮罐头生产线,有望于今年Q2逐步释放,保障国内湿粮产品供应。 3、搭建自有品牌矩阵,实现线上线下全渠道发展。在国内市场,公司加快自有品牌新品的上市速度,对重点品牌在营销资源上予以倾斜。目前公司品牌矩阵完善,全品类宠物食品品牌好适嘉(98K主食罐、冰宴全价冻干粮等主打产品)、专业宠物咀嚼食品品牌齿能、高端营养肉质零食品牌爵宴、新西兰宠食品牌ITI、高端主粮品牌SmartBalance和大众消费品牌贝家,通过不同品牌切入不同细分市场,满足终端客户的多元化需求。渠道建设上,公司通过线上天猫、京东旗舰店自营和分销,线下重点城市的直销和经销,以及宠物医院、宠物商超专供等形式,开拓国内市场,有望实现国内业绩的持续快速增长。 4、盈利预测与评级:预计公司2021-2023年实现营业收入17.02/21.11/25.93亿元,归母净利润1.76/2.57/3.71亿元,EPS分别为1.04/1.52/2.18元,对应PE分别为31.45x/21.47x/14.91x,维持“强烈推荐”评级。 风险提示:贸易摩擦引发的风险,海内外市场竞争加剧的风险,原材料价格波动的风险,汇率波动的风险等。